- 19,236

- 88,624

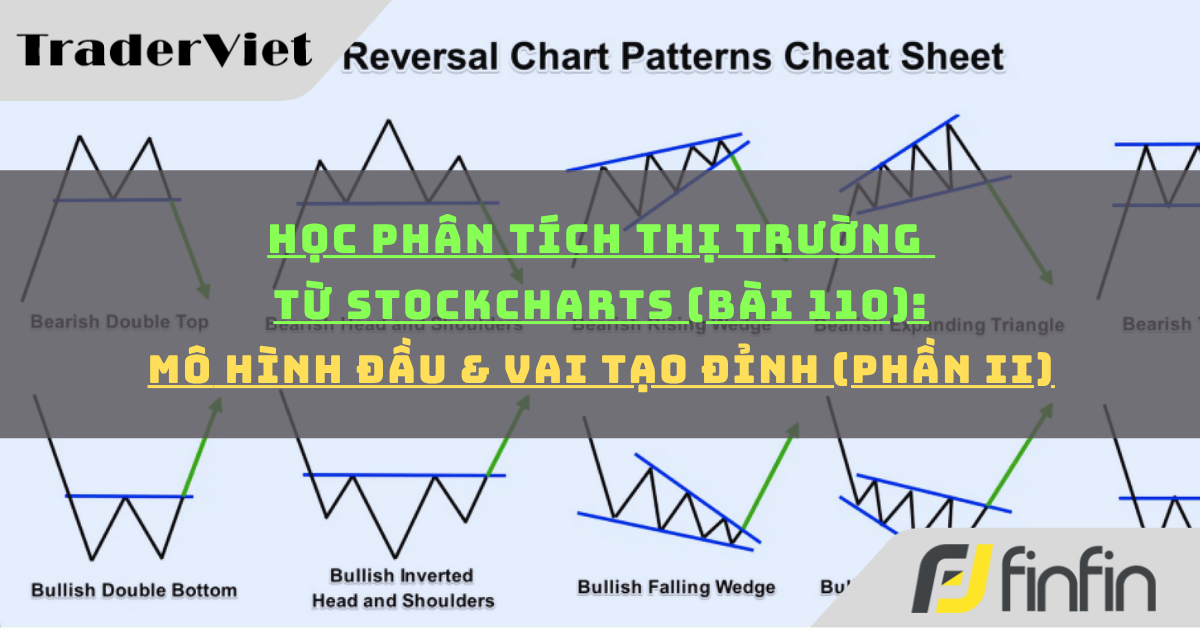

- Thread cover

- data/assets/threadprofilecover/bobvolman99-1750129760.png

- Chủ đề liên quan

- 100508,100345,86120,85122,88250,

Hôm nay chúng ta sẽ tìm hiểu 1 ví dụ về mô hình VĐV:

Archer Daniels Midland Company (ADM) đã hình thành một mô hình đảo ngược VĐV với đường viền cổ hơi dốc lên.

Ví dụ về mô hình VĐV

Các điểm chính bao gồm:

Mô hình VĐV là một trong những mô hình đảo ngược phổ biến nhất. Điều quan trọng cần nhớ là nó xảy ra sau một xu hướng tăng và thường đánh dấu một sự đảo ngược xu hướng lớn khi hoàn tất. Mặc dù vai trái và vai phải đối xứng, nhưng đây không phải là yêu cầu tuyệt đối. Chúng có thể có chiều rộng cũng như chiều cao khác nhau. Yếu tố quan trọng nhất là xác định đường viền cổ và xác nhận khối lượng tại điểm phá vỡ.

Điểm phá vỡ hỗ trợ cho thấy sự sẵn sàng bán ra ở mức giá thấp hơn của các nhà đầu tư. Giá thấp hơn kết hợp với khối lượng tăng cho thấy nguồn cung tăng. Sự kết hợp này có thể gây ra một đợt giảm mạnh, và đôi khi, không có cơ hội thứ hai để test lại ngưỡng kháng cự (trước đó là hỗ trợ).

Việc đo lường độ dài dự kiến của đợt giảm sau khi phá vỡ có thể hữu ích, nhưng đừng lấy đó làm mục tiêu chắc chắn. Khi mô hình bị phá vỡ, các khía cạnh khác của bức tranh cần phải được ưu tiên.

Archer Daniels Midland Company (ADM) đã hình thành một mô hình đảo ngược VĐV với đường viền cổ hơi dốc lên.

Ví dụ về mô hình VĐV

Các điểm chính bao gồm:

Mức đáy ở mức 17,50 đô la đánh dấu sự kết thúc của vai trái và sự bắt đầu của đầu (1).

Trong quá trình tăng lên 20,50 đô la, khối lượng vẫn cao nhưng không cao bằng trong quá trình tăng vai trái. Tuy nhiên, khối lượng đã giảm đáng kể trong quá trình tăng tiếp theo lên 20 đô la.

Khối lượng tiếp tục giảm cho đến khi đường viền cổ bị phá vỡ. (Lưu ý đường xu hướng màu đỏ trên các thanh khối lượng.)

Sự suy giảm từ 20,50 đô la xuống 17,50 đô la đã hình thành điểm đáy thứ hai (2).

Trong quá trình suy giảm của vai phải và đường viền cổ bị phá vỡ, khối lượng tăng lên (hình bầu dục màu đỏ) và Dòng tiền Chaikin (CMF) chuyển sang tiêu cực.

Sau đợt giảm ban đầu, đã có 1 đợt test trở lại đường viền cổ (mũi tên đen). Ngay cả trong đợt giảm này, CMF vẫn ở mức âm. Đợt giảm tiếp theo đã đưa cổ phiếu xuống dưới 11 đô la.

Khoảng cách từ đường viền cổ đến đỉnh đầu là 3. Với việc đường viền cổ bị phá vỡ ở mức 17,50 đô la, điều này ngụ ý một mục tiêu giá khoảng 14,50 đô la. Mức thấp nhất đạt được vào tháng 7 năm 1998 là 13,50 đô la.

Mô hình VĐV là một trong những mô hình đảo ngược phổ biến nhất. Điều quan trọng cần nhớ là nó xảy ra sau một xu hướng tăng và thường đánh dấu một sự đảo ngược xu hướng lớn khi hoàn tất. Mặc dù vai trái và vai phải đối xứng, nhưng đây không phải là yêu cầu tuyệt đối. Chúng có thể có chiều rộng cũng như chiều cao khác nhau. Yếu tố quan trọng nhất là xác định đường viền cổ và xác nhận khối lượng tại điểm phá vỡ.

Điểm phá vỡ hỗ trợ cho thấy sự sẵn sàng bán ra ở mức giá thấp hơn của các nhà đầu tư. Giá thấp hơn kết hợp với khối lượng tăng cho thấy nguồn cung tăng. Sự kết hợp này có thể gây ra một đợt giảm mạnh, và đôi khi, không có cơ hội thứ hai để test lại ngưỡng kháng cự (trước đó là hỗ trợ).

Việc đo lường độ dài dự kiến của đợt giảm sau khi phá vỡ có thể hữu ích, nhưng đừng lấy đó làm mục tiêu chắc chắn. Khi mô hình bị phá vỡ, các khía cạnh khác của bức tranh cần phải được ưu tiên.

Nguồn: Stockcharts

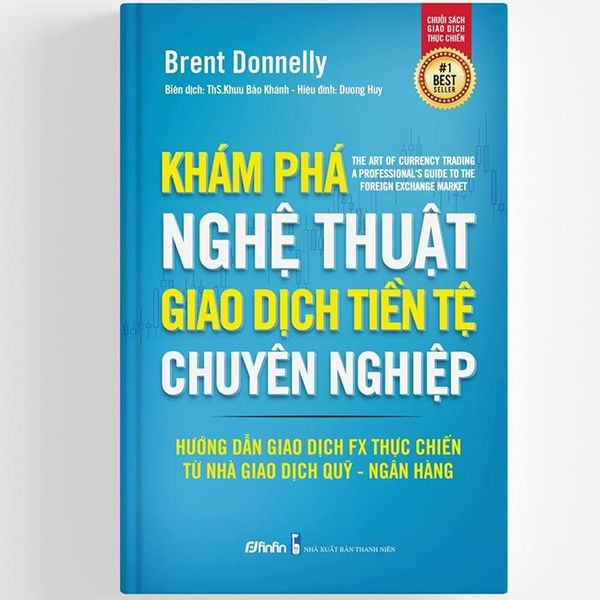

Giới thiệu sách Trading hay

Khám phá Nghệ thuật Giao dịch Tiền tệ Chuyên nghiệp

Sách được viết bởi FX Trader chuyên nghiệp, có gần 30 năm giao dịch Forex cho các ngân hàng lớn thế giới như Citi, Nomura hay HSBC, đồng thời từng trading cho quỹ đầu cơ có vốn hàng chục triệu đô la

Bài viết liên quan