- 19,206

- 88,558

- Thread cover

- data/assets/threadprofilecover/bobvolman-2025-11-26T093058-1764124432.442-1764124432.png

- Chủ đề liên quan

- 25978,85312,85251,84670,

Tóm tắt bài trước:

Các nhà giao dịch và nhà đầu tư thường dựa vào chu kỳ để phân tích. Một chu kỳ phổ biến là Chu kỳ Tổng thống, dựa trên nửa đầu và nửa sau nhiệm kỳ Tổng thống Hoa Kỳ. Chu kỳ này không phải là bất biến nhưng đã mang lại kết quả tốt trong 50 năm qua. Cổ phiếu nhìn chung có xu hướng tăng, nhưng chỉ số S&P 500 tăng mạnh hơn trong nửa sau nhiệm kỳ bốn năm của một Tổng thống Hoa Kỳ so với nửa đầu nhiệm kỳ.

Biểu đồ dưới đây cho thấy chỉ số S&P 500 theo Chu kỳ Tổng thống trong 20 năm qua. Biểu đồ bắt đầu từ hai năm đầu tiên của tổng thống Reagan (1981–1982) và kết thúc vào năm đầu tiên của Obama (2009).

Ví dụ về Chu kỳ Tổng thống áp dụng cho S&P 500 từ năm 1981 đến năm 2009

Yale Hirsch, người sáng lập Stock Trader's Almanac, đã phát hiện ra chu kỳ Sáu tháng vào năm 1986. Chu kỳ này là một trong những chu kỳ phổ biến nhất trên Phố Wall. Giai đoạn tăng giá kéo dài từ tháng 11 đến tháng 4, và giai đoạn giảm giá kéo dài từ tháng 5 đến tháng 10. Câu châm ngôn "hãy đi nghỉ và bán sách vào tháng 5" (sell in May, go Away) bắt nguồn từ chu kỳ sáu tháng. Sy Harding đã phát triển Chu kỳ Sáu tháng và Chu kỳ Tổng thống hơn nữa bằng cách bổ sung thêm Đường trung bình động Hội tụ/ Phân kỳ (MACD) để xác định thời điểm. Mua khi cả hai chu kỳ đều tăng và MACD chuyển sang dương. Bán khi cả hai chu kỳ đều giảm và MACD chuyển sang âm. Đây là một ví dụ tuyệt vời về việc sử dụng các chỉ báo khác theo chu kỳ để cải thiện hiệu suất (xem biểu đồ bên dưới).

Ví dụ về chu kỳ sáu tháng áp dụng cho chỉ số S&P 500 từ StockCharts.com

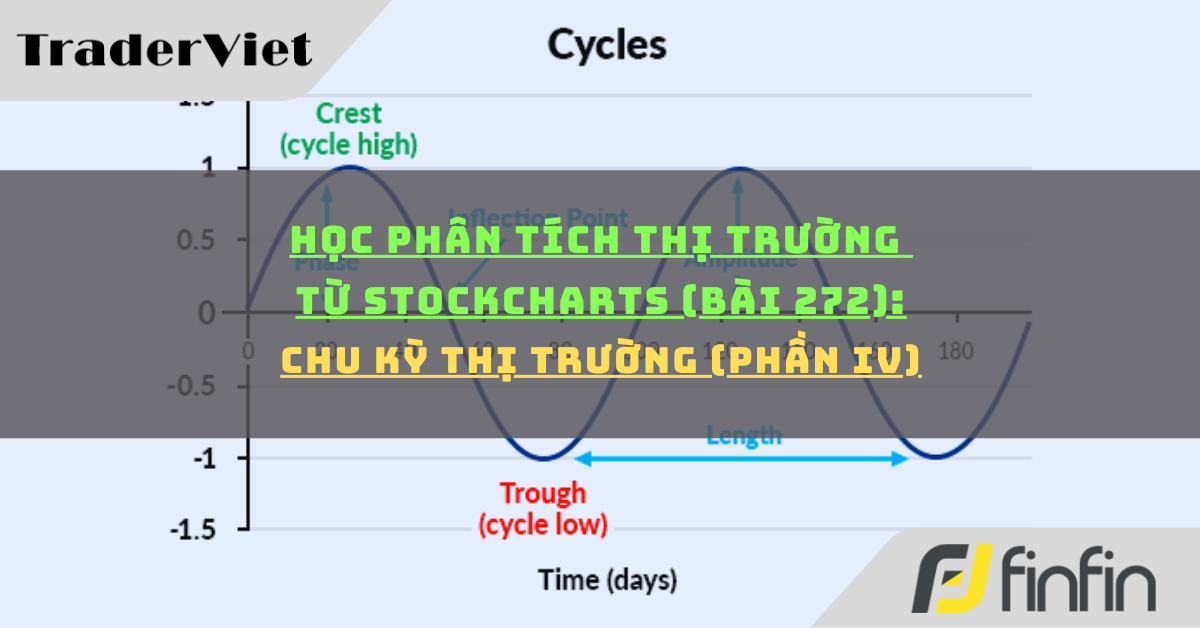

- Chu kỳ thị trường là một sự kiện, chẳng hạn như giá đỉnh hoặc đáy, lặp lại thường xuyên. Chu kỳ tồn tại trong nền kinh tế, trong tự nhiên và trên thị trường tài chính. Chu kỳ kinh doanh cơ bản bao gồm suy thoái kinh tế, đáy, tăng trưởng kinh tế và đỉnh. Chu kỳ trong tự nhiên bao gồm bốn mùa và chu kỳ mặt trời (11 năm). Chu kỳ cũng có thể được kết hợp vào phân tích kỹ thuật thị trường tài chính. Lý thuyết chu kỳ cho rằng các lực chu kỳ - dài hạn và ngắn hạn - thúc đẩy biến động giá trên thị trường tài chính. Chu kỳ giá và thời gian được sử dụng để dự đoán các điểm đảo chiều. Mức đáy thường được sử dụng để xác định độ dài chu kỳ và dự đoán mức đáy trong tương lai. Mặc dù có bằng chứng cho thấy chu kỳ tồn tại, nhưng chúng có xu hướng thay đổi theo thời gian và thậm chí có thể biến mất trong một thời gian, tương tự như xu hướng. Có bằng chứng cho thấy thị trường có xu hướng, nhưng không phải lúc nào cũng vậy. Xu hướng biến mất khi thị trường đi vào phạm vi đi ngang và đảo chiều khi giá thay đổi hướng. Chu kỳ cũng có thể biến mất và đảo chiều. Phân tích chu kỳ không nhất thiết xác định chính xác mức đỉnh hoặc đáy phản ứng. Tuy nhiên, nếu bạn sử dụng phân tích chu kỳ với các công cụ phân tích kỹ thuật khác, chúng có thể hữu ích trong việc dự đoán các điểm đảo chiều.

- Độ dài chu kỳ: Đáy thường được sử dụng để xác định độ dài của một chu kỳ và dự đoán chu kỳ trong tương lai. Có thể kỳ vọng một đỉnh chu kỳ nằm đâu đó giữa các đáy chu kỳ.

- Chuyển đổi: Các chu kỳ hầu như không bao giờ đạt đỉnh đỉnh chu kỳ dự kiến hoặc đáy tại điểm đáy chu kỳ dự kiến. Thông thường, các đỉnh xảy ra trước hoặc sau điểm giữa chu kỳ. Chuyển đổi phía bên phải là xu hướng giá đạt đỉnh vào phần sau của chu kỳ trong thị trường tăng giá. Ngược lại, chuyển đổi phía bên trái là xu hướng giá đạt đỉnh vào nửa đầu chu kỳ trong thị trường giảm giá. Giá có xu hướng đạt đỉnh muộn hơn trong thị trường tăng giá và sớm hơn trong thị trường giảm giá.

- Tính điều hòa: Các chu kỳ lớn hơn có thể được chia thành các chu kỳ nhỏ hơn và bằng nhau. Một chu kỳ 40 tuần chia thành hai chu kỳ 20 tuần. Một chu kỳ 20 tuần chia thành hai chu kỳ 10 tuần. Đôi khi một chu kỳ lớn hơn có thể chia thành ba hoặc nhiều phần. Điều ngược lại cũng đúng. Các chu kỳ nhỏ có thể nhân lên thành các chu kỳ lớn hơn. Chu kỳ 10 tuần có thể là một phần của chu kỳ 20 tuần lớn hơn và thậm chí là chu kỳ 40 tuần lớn hơn.

- Lồng ghép và giao thoa: Mức đáy của chu kỳ được củng cố khi nhiều chu kỳ báo hiệu một đáy cùng một lúc. Chu kỳ 10 tuần, 20 tuần và 40 tuần được lồng ghép khi tất cả chúng cùng tạo đáy.

- Hiện tượng đảo ngược: Đôi khi mức đỉnh của chu kỳ lại xuất hiện tại nơi mà đáng lẽ phải có một đáy của chu kỳ và ngược lại. Điều này có thể xảy ra khi mức đỉnh hoặc đáy của chu kỳ bị bỏ qua hoặc ở mức tối thiểu. Mức đáy của chu kỳ có thể ngắn hoặc gần như không tồn tại trong một xu hướng tăng mạnh. Tương tự, thị trường có thể giảm nhanh và bỏ qua mức đỉnh của chu kỳ trong những đợt giảm mạnh. Hiện tượng đảo ngược thường rõ rệt hơn với các chu kỳ ngắn hơn và ít phổ biến hơn với các chu kỳ dài hơn. Ví dụ, có thể có nhiều lần đảo ngược hơn với chu kỳ 10 tuần so với chu kỳ 40 tuần.

- Các điểm dữ liệu trên biểu đồ giá có thể được chia thành ba loại: xu hướng, chu kỳ hoặc ngẫu nhiên. Các điểm dữ liệu xu hướng là một phần của biến động định hướng bền vững, thường là tăng hoặc giảm. Các điểm dữ liệu chu kỳ là những điểm phân kỳ lặp lại so với giá trị trung bình. Sự phân kỳ xảy ra khi giá di chuyển trên hoặc dưới giá trị trung bình. Các điểm dữ liệu ngẫu nhiên là nhiễu, thường do biến động trong ngày hoặc hàng ngày gây ra.

- Chu kỳ có thể được tìm thấy bằng cách loại bỏ xu hướng và ngẫu nhiên khỏi dữ liệu giá. Các điểm dữ liệu ngẫu nhiên có thể được loại bỏ bằng cách làm mịn dữ liệu bằng đường trung bình động. Xu hướng có thể được cô lập bằng cách loại bỏ xu hướng của dữ liệu. Điều này có thể được thực hiện bằng cách tập trung vào các biến động trên và dưới đường trung bình động. Ngoài ra, có thể sử dụng Bộ dao động giá loại bỏ xu hướng.

- Các bước để tìm chu kỳ: 1. Đặt biểu đồ ở thang đo logarit (tìm thấy trong Cài đặt Biểu đồ hoặc Thuộc tính Biểu đồ); 2. Làm mịn chuỗi giá bằng đường trung bình động đơn giản ngắn; 3. Phân tích trực quan các biểu đồ để tìm các mức đáy có thể có trong chu kỳ; 4. Loại bỏ tính xu hướng của chuỗi giá để tập trung vào các mức đáy trong chu kỳ.

Ví dụ về Chu kỳ Thị trường

Các nhà giao dịch và nhà đầu tư thường dựa vào chu kỳ để phân tích. Một chu kỳ phổ biến là Chu kỳ Tổng thống, dựa trên nửa đầu và nửa sau nhiệm kỳ Tổng thống Hoa Kỳ. Chu kỳ này không phải là bất biến nhưng đã mang lại kết quả tốt trong 50 năm qua. Cổ phiếu nhìn chung có xu hướng tăng, nhưng chỉ số S&P 500 tăng mạnh hơn trong nửa sau nhiệm kỳ bốn năm của một Tổng thống Hoa Kỳ so với nửa đầu nhiệm kỳ.

Biểu đồ dưới đây cho thấy chỉ số S&P 500 theo Chu kỳ Tổng thống trong 20 năm qua. Biểu đồ bắt đầu từ hai năm đầu tiên của tổng thống Reagan (1981–1982) và kết thúc vào năm đầu tiên của Obama (2009).

Ví dụ về Chu kỳ Tổng thống áp dụng cho S&P 500 từ năm 1981 đến năm 2009

Yale Hirsch, người sáng lập Stock Trader's Almanac, đã phát hiện ra chu kỳ Sáu tháng vào năm 1986. Chu kỳ này là một trong những chu kỳ phổ biến nhất trên Phố Wall. Giai đoạn tăng giá kéo dài từ tháng 11 đến tháng 4, và giai đoạn giảm giá kéo dài từ tháng 5 đến tháng 10. Câu châm ngôn "hãy đi nghỉ và bán sách vào tháng 5" (sell in May, go Away) bắt nguồn từ chu kỳ sáu tháng. Sy Harding đã phát triển Chu kỳ Sáu tháng và Chu kỳ Tổng thống hơn nữa bằng cách bổ sung thêm Đường trung bình động Hội tụ/ Phân kỳ (MACD) để xác định thời điểm. Mua khi cả hai chu kỳ đều tăng và MACD chuyển sang dương. Bán khi cả hai chu kỳ đều giảm và MACD chuyển sang âm. Đây là một ví dụ tuyệt vời về việc sử dụng các chỉ báo khác theo chu kỳ để cải thiện hiệu suất (xem biểu đồ bên dưới).

Ví dụ về chu kỳ sáu tháng áp dụng cho chỉ số S&P 500 từ StockCharts.com

Nguồn: Stockcharts

Giới thiệu sách Trading hay

Naked Forex - Phương Pháp Price Action Tinh Gọn

Naked Forex được đánh giá cao trên toàn cầu (theo Amazon) vì đã cung cấp một cẩm nang thực thụ cho những nhà giao dịch theo trường phái Price Action

Bài viết liên quan